, в 2019 году больше 90% жителей РФ хотя бы раз оплачивали товары и услуги онлайн. А недавняя самоизоляция только утвердила эту тенденцию. Без возможности оплатить заказ прямо на сайте пострадали бы и покупатели, и предприниматели.

Задача бизнеса — позаботиться о клиентах, т. е. сделать оплату на сайте удобной и безопасной. В статье мы расскажем о популярных системах онлайн-платежей, о том, как выбрать подходящую для разных категорий бизнеса, а также о первых этапах их настройки.

Мы рассмотрим три популярных системы:

- интернет-эквайринг банков,

- электронные кошельки,

- платёжные агрегаторы.

Интернет-эквайринг банков

Как это работает

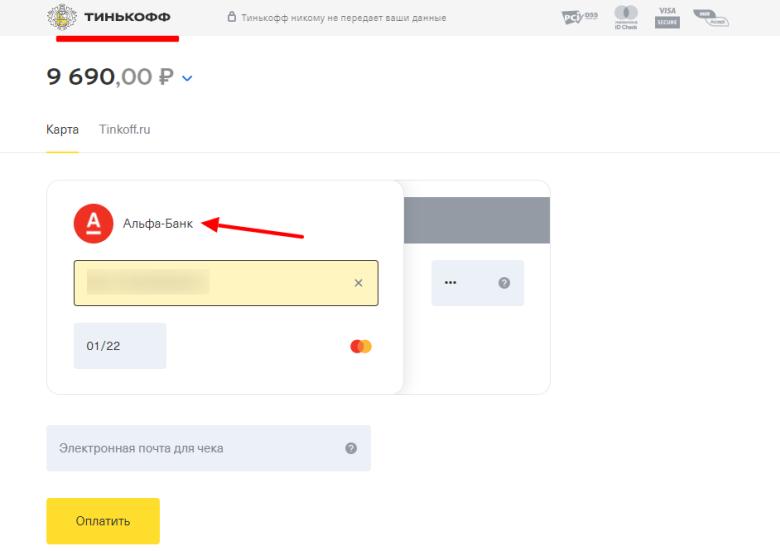

Интернет-эквайринг — это услуга, которую банки предоставляют владельцам бизнеса для того, чтобы они могли принимать оплату картами на сайте. Банк-эквайер выступает посредником между покупателем и получателем: проверяет данные карт, списывает деньги со счёта клиента и переводит их на счёт продавца. За свои услуги банк берёт комиссию с каждого платежа.

Скептики возразят: зачем посредник, который удерживает часть суммы, ведь можно просто указать номер своей карты. Но такой вариант подойдёт, только если продавец будет следить за каждым платежом и отправлять фискальный чек после оплаты в указанные сроки (по закону 54-ФЗ). Гораздо легче автоматизировать процесс и «спать» спокойно, пожертвовав небольшим процентом.

По статистике Mediascope, безналично оплачивать товары банковской картой предпочитают около 90% россиян. Неудивительно, ведь со стороны клиента процесс оплаты прост и удобен. При оформлении заказа он вводит реквизиты банковской карты и CVV-код на сайте, затем подтверждает транзакцию (вводя код из СМС и др.).

Выбирая этот способ онлайн-биллинга, следует учесть, что размер комиссии зависит от вашего оборота: чем он больше, тем меньше комиссия банка. Поэтому для малого бизнеса подключение интернет-эквайринга будет менее выгодно, чем для среднего и крупного бизнеса с большой ежемесячной прибылью.

Также возможен вариант, при котором клиент вводит не данные своей банковской карты, а идентификационную информацию приложения (например, номер телефона).

Деньги поступают с карты клиента на расчётный счёт продавца или компании. Эта операция производится не напрямую, а через посредника — банк-эквайер. В этой схеме также участвуют процессинговый центр, отвечающий за интерфейс оплаты.

В некоторые банки интегрированы эти процессинговые центры, а другие пользуются сторонними услугами и это увеличивает стоимость обслуживания.

Услуги интернет-эквайринга для бизнеса предоставляют Сбербанк, Альфа-Банк, Тинькофф и другие игроки рынка. За свои услуги они берут комиссию с каждого платежа. При этом на процент не влияет, являются ли передающая и принимающая стороны клиентами банка.

Сравнение нескольких поставщиков

Плюсы интернет-эквайринга

- Низкие комиссии от оборота по сравнению с другими платёжными системами (от 1%).

- Оперативный запуск (заключаете договор с банком и можете получать платежи уже через несколько дней).

- Безопасно (провайдер обеспечивает конфиденциальность данных клиента).

- Легко интегрируется с онлайн-кассой (в соответствии с законом 54-ФЗ).

Минусы интернет-эквайринга

- Деньги поступают на счёт не сразу, а через 1–2 дня после оплаты.

- Поддерживает не все способы оплаты, а только оплату с банковских карт.

- Заключить договор могут только юридические лица и ИП.

Какому бизнесу подойдёт

Это универсальная система платежей. Она подходит большинству сфер деятельности (магазинам, ресторанам, гостиницам, логистике, строительству и другим сервисным компаниям и т. д.).

Электронные кошельки

Как это работает

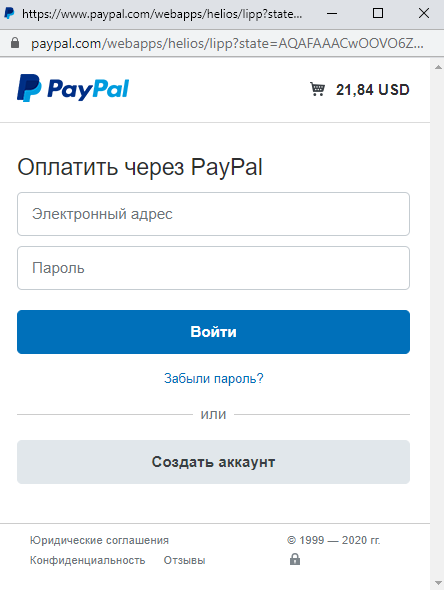

Электронные кошельки — альтернатива для клиентов, которым неудобно управлять финансами с банковской карты. При наличии кошелька они оплачивают покупки и услуги электронной валютой (Яндекс.Деньгами, Webmoney и т. д.).

Чтобы клиенты смогли воспользоваться электронными деньгами на вашем сайте, вам нужно создать корпоративный аккаунт в платёжной системе и привязать его к расчётному счёту. После этого потребуется интегрировать виджет оплаты на сайт.

Среди популярных сервисов: PayPal, WebMoney, Qiwi и др. Если хотите, чтобы у клиентов была возможность расплачиваться несколькими электронными валютами, придётся заключать договор с каждой системой по отдельности или сразу подключать их через платёжный агрегатор.

Сравнение нескольких поставщиков

Плюсы электронных кошельков

Доступны по всему миру (в отличие от интернет-банкинга, где оплата с карты другого государства будет облагаться дополнительным налогом или будет невозможна).

Простое подключение (функционал доступен почти сразу после регистрации в платёжной системе и заключения договора).

Деньги между кошельками переводятся мгновенно.

Минусы электронных кошельков

Нельзя принимать оплату от юридических лиц.

Нет пакетного решения для нескольких платёжных систем.

Сложности с подключением онлайн-кассы. Об этом расскажем ниже.

Кому подойдёт

Электронные кошельки подходят для интернет-магазинов, систем для сбора донатов и пожертвований (например, Donation Alerts, благотворительные фонды). Также эта система приёма платежей — удобный вариант для аутсорсеров (программистов, дизайнеров, копирайтеров и т. д.).

Платёжные агрегаторы

Как это работает

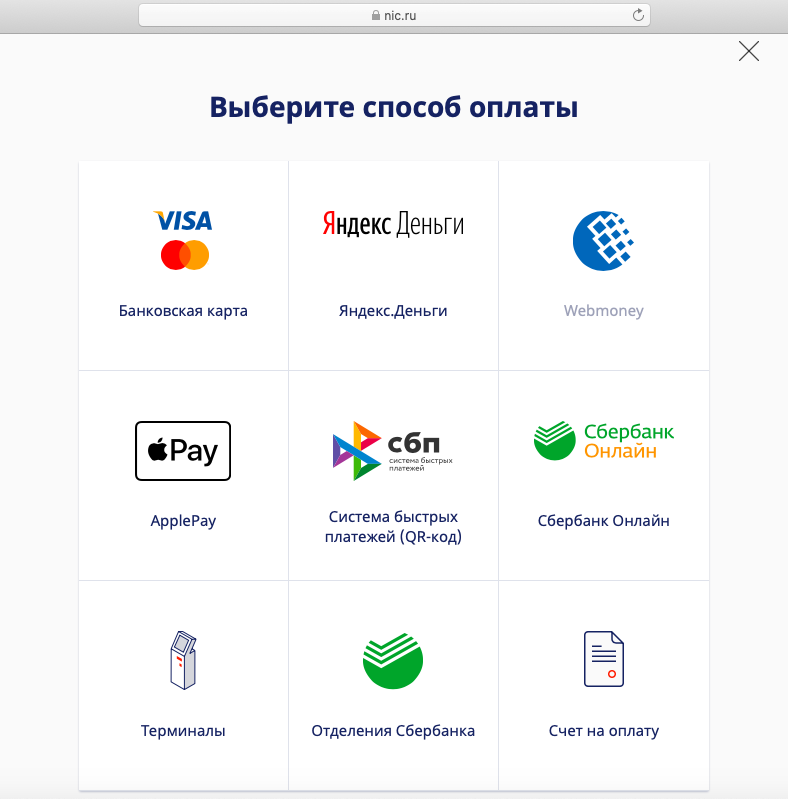

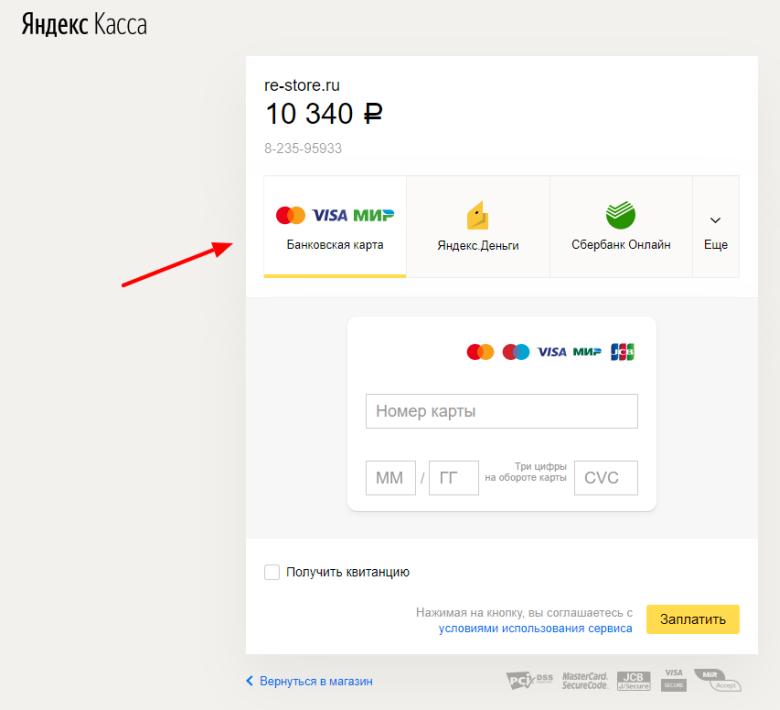

Главное отличие платёжных агрегаторов заключается в том, что они дают возможность подключить сразу несколько способов оплаты. На сайтах, где установлен агрегатор, клиент может выбрать оплату банковскими картами, электронной валютой, наличными и т. п.

Платёжных агрегаторов много. Наиболее распространённый — Яндекс.Касса (используют более 30% сайтов в рунете). Также универсальными инструментами онлайн-платежей являются Robokassa, PayAnyWay, Мегакасса и др.

Сравнение нескольких поставщиков

—

Плюсы платёжных агрегаторов

- Большой выбор способов оплаты (можно принимать платежи с карт, электронных кошельков, счёта мобильного телефона, банкомата и т. д.).

- Быстрая интеграция (агрегаторы соревнуются в скорости подключения и часто гарантируют рабочую систему за 1–2 дня).

- Большинство систем легко интегрируются с онлайн-кассой (в соответствии с законом 54-ФЗ).

Минусы платёжных агрегаторов

- Высокая комиссия, размер которой зависит от конкретного способа оплаты. Процент может варьироваться от 2,8 до 5%.

- Не все платёжные системы могут подключить частные лица и самозанятых. Иногда сложности возникают у юридических лиц (Robokassa).

Кому подойдёт

Это зависит от платёжного агрегатора. С одними платформами удобнее сотрудничать крупному бизнесу (для них предусмотрены более выгодные тарифы). Другие — подходят малому и среднему сегменту. Тут стоит внимательно изучить условия и проверить, не будет ли скрытых платежей для вашей категории.

Как правило, этот способ приёма платежей настраивают интернет-магазины, сферы b2c-услуг (организаторы мероприятий и концертные кассы).

Закон 54-ФЗ и онлайн-кассы

Выбирая систему платежей на сайте, следует учитывать то, как она соотносится с законом 54-ФЗ «О применении контрольно-кассовой техники». Он регулирует прозрачность налогообложения и документооборота.

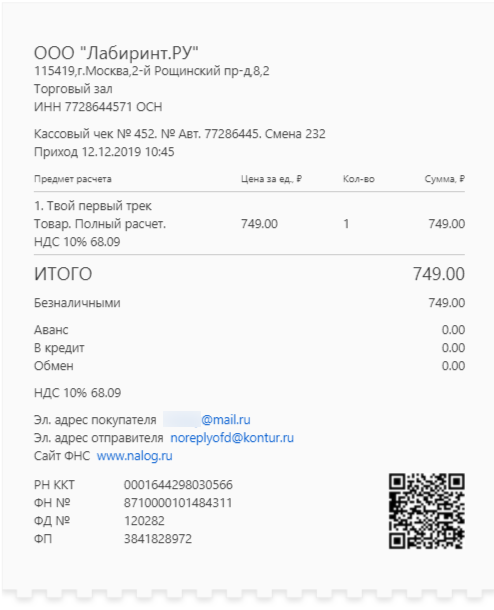

По этому закону после того, как клиент оплатит ваш товар или услугу, вы обязаны до конца следующего рабочего дня выдать ему электронный чек. Он называется фискальным. Требования к этому документу чётко прописаны в статье 4.7 54-ФЗ.

Чтобы выдать такой чек, у вас должна быть онлайн-касса (терминал). Это оборудование автоматически отправляет информацию о платеже ОФД (Оператору фискальных данных). Он, в свою очередь, передаёт её в ФНС (Федеральную налоговую службу).

Если бизнес будет работать без онлайн-кассы или она будет зарегистрирована некорректно, ему грозят штрафы вплоть до приостановки деятельности на 90 дней. Однако из этого правила есть исключения. Работать без онлайн-кассы могут:

- ИП без сотрудников, которые сами оказывают услуги или продают сделанное своими руками. Исключение действует до 1 июля 2021 года.

- Самозанятые (репетиторы, косметологи, саунд-дизайнеры и т. п.).

- ИП, участвующие в патентной системе налогообложения (статья 346.43 Налогового кодекса РФ).

- Бизнес, который оказывает услуги ИП и юрлицам по безналичному расчёту.

Если работать с онлайн-кассой всё-таки придётся, это нужно учитывать при выборе системы платежей. Как правило, удобные решения предлагают интернет-эквайринг и агрегаторы. А вот при использовании электронных кошельков есть нюансы. Не всякую платёжную систему можно интегрировать с онлайн-кассой.

Как настроить системы платежей

Лёгкость настройки системы платежей зависит от типа вашего сайта. Если он создан на CMS (WordPress, Joomla, Drupal и т. п.), интегрировать онлайн-оплату будет удобно. Многие компании предлагают готовые модули, которые можно добавить в административной панели CMS. С дальнейшей настройкой поможет служба поддержки.

Если ваш сайт создан с нуля или на самописной CMS, потребуется помощь разработчика и подключение через API (программный интерфейс приложений). Также настройка по API потребуется в случаях, когда нужно встроить форму оплаты «бесшовно», чтобы клиенту казалось, что он не переходит на новую страницу для оплаты.

Мы разберём первые шаги подключения на примере трёх сервисов разных типов: интернет-банкинг Сбербанка, кошелёк Qiwi и агрегатор Яндекс.Касса. Мы не призываем вас пользоваться указанными системами платежей и выбрали их для демонстрации.

Насчёт установки модуля оплаты на сайт вас проконсультирует служба технической поддержки выбранного поставщика услуг.

Как настроить банкинг Сбербанк

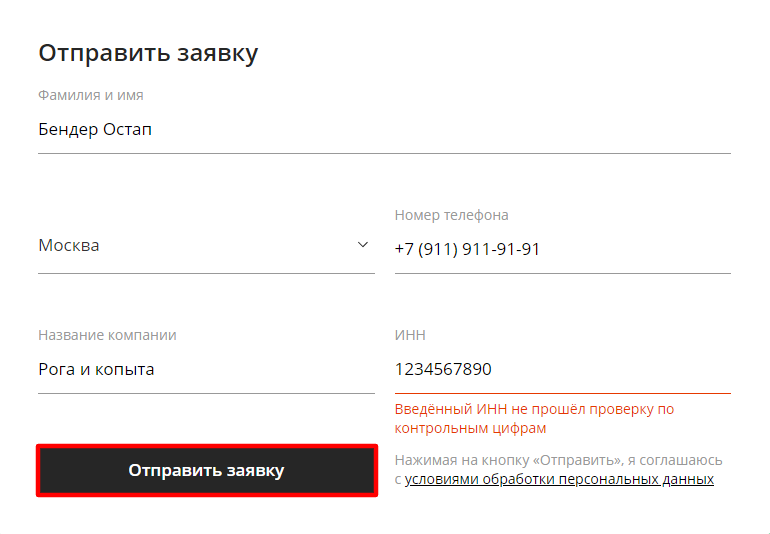

1. Перейдите на страницу Сбер Бизнес.

2. Укажите контактные данные, название компании, ИНН и нажмите «Оставить заявку»:

3. Менеджер свяжется с вами по телефону и поможет подобрать оптимальный тариф. Если вы не являетесь клиентом Сбербанка, потребуется прийти в офис банка для подписания договора. Если вы клиент, эквайринг подключается в ЛК Сбербанк Бизнес Онлайн по инструкции.

4. После заключения договора вы интегрируете платёжный шлюз на сайт. Техподдержка Сбербанка пришлёт ссылку на скачивание и проинструктирует, как действовать дальше.

5. Тестируете оплату через установленный модуль.

6. Если платёж прошёл успешно, сообщаете это менеджеру Сбербанка. Через несколько часов на сайте будет доступна оплата картами.

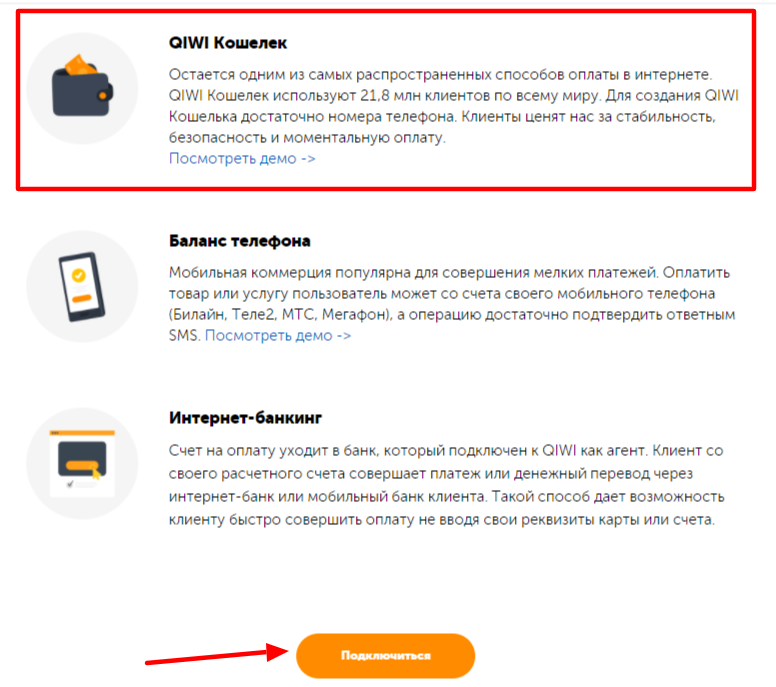

Как настроить платёжную систему Qiwi

1. Перейдите на страницу .

2. Если вы хотите подключить P2P как физическое лицо, воспользуйтесь формой приёма переводов. Если как юридическое, оставьте заявку, заполнив необходимые поля на странице.

3. По итогам вы сможете настроить платёжную форму (виджет) или оплату с редиректом на сайт qiwi.com. Подробнее в документации Qiwi.

Как настроить Яндекс.Кассу

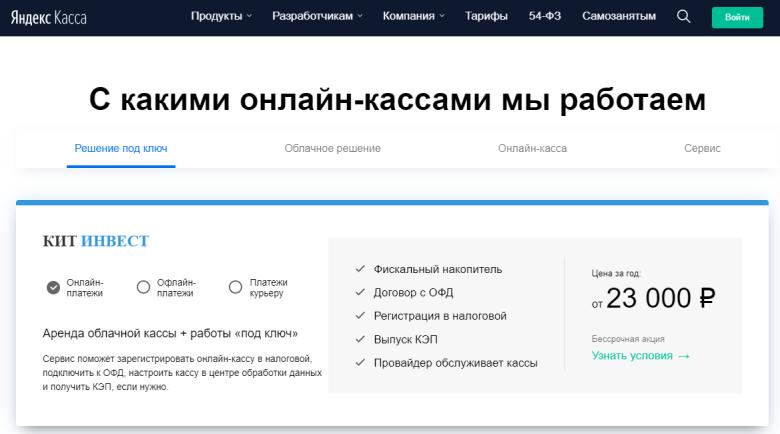

1. Перейдите на страницу.

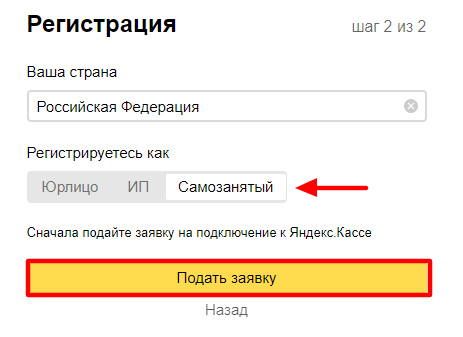

2. Выберите, как регистрируетесь (юрлицо, ИП, самозанятый), и подайте заявку:

3. В зависимости от того, что вы выбрали в предыдущем шаге, алгоритм будет отличаться. Для того, чтобы стать самозанятым, понадобится зарегистрироваться в налоговой, создать кошелёк, пройти идентификацию по паспортным данным и оставить заявку на подключение Кассы.

4. После проверки заявки с вами свяжется менеджер и подскажет дальнейшие действия. Вы сможете подключить оплату по API, готовому модулю для CMS и другие варианты. Подробнее — в справке Яндекс.

Чек-лист, что точно стоит учесть при выборе системы платежей

1. Размер комиссии для вашего бизнеса. Как правило, эта сумма связана с оборотом: чем он больше, тем выгоднее тарифы. Внимательно сравнивайте цены и мониторьте условия на наличие скрытых платежей.

2. Количество способов оплаты. Для крупных интернет-магазинов желательно иметь разнообразный список способов оплаты, т. е. подключать платёжные агрегаторы. Если же у вас маленькая сервисная компания, вы можете проанализировать запрос от клиентов и подключить наиболее массовую платёжную систему.

3. Репутация сервиса и уровень техподдержки. Оцените, устраивает ли вас скорость реагирования и вовлечённость специалистов, помогают ли они в решении ваших задач. Также мы рекомендуем проанализировать отзывы предпринимателей по сотрудничеству с конкретной системой.

4. Длительность и сложность подключения. Удостоверьтесь, что вас устраивают сроки от подписания договора до момента, когда пользователи могут оплачивать ваши услуги и товары на сайте.

5. Удобство интеграции с сайтом. Крупные сервисы предоставляют готовые модули для CMS, чтобы подключить форму оплаты было просто и быстро. Если его нет, для интеграции потребуется разработчик, понимающий API.

6. Наличие дополнительных функций. Если система платежей поддерживает оплату в один клик, это безусловный бонус для пользователей.

Оригинал:

Респект и уважуха